Schlagwort: Krise

-

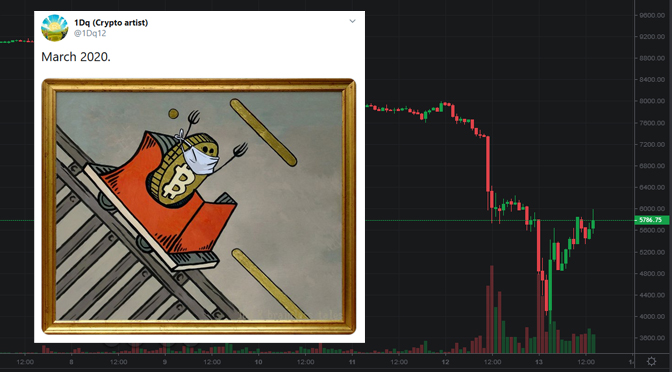

Bitcoin und die Corona-Krise

„Die große Corona-Krise hat die ganze Welt fest im Griff und lässt erbarmungslos alle wichtigen Märkte crashen. Alle? Nein! Eine kleine unbeugsame Kryptowährung namens Bitcoin widersetzt sich dem übermächtigen Abwärtstrend und bleibt trotz allem wertstabil.“ So hätten sich wohl viele Bitcoiner die Beschreibung dieses Donnerstags gewünscht. Bitcoin – aus der globalen Krise 2008 geboren –…

-

Guter Podcast über Vollgeld, Inflation und Bitcoin

Beim vergangenen Bitcoin-Stammtisch wurde ich auf die 208. Folge des Omega Tau-Podcast aufmerksam gemacht. Darin ist der ehemalige Chefvolkswirt der Deutschen Bank, Thomas Mayer, zu Gast, der wunderbar erklärt, welche verschiedenen Geld-Definitionen es gibt und wie Schuldengeld, Vollgeld, Inflation, Krisen und Bitcoin im Großen und Ganzen zusammenhängen und zueinander zu verorten sind. Das alles angenehm…

-

Miniserie „Bad Banks“ – Wie real ist die Fiktion?

Ab heute Abend läuft die zu Recht vielbeachtete Miniserie Bad Banks nach Arte nun auch im ZDF. Das ist gut, denn damit werden die sechs Folgen noch ein viel größeres Publikum erreichen als die beachtlichen 1,3 Millionen Zuschauer (Stand gestern morgen), die sich die Serie schon vorab online und zusätzlich auf Arte angeschaut haben. https://youtu.be/TuvV6De9X_w Ich selbst habe gerade eben…